[권순채 한국금융소비자보호재단 책임연구원] 은퇴자금을 마련하는 대표적인 방법으로 연금과 저축을 꼽을 수 있다. 연금이 저축보다 다소 유리한 측면이 있으나 노후자금을 저축 없이 모두 연금으로만 구성하는 것은 옳은 방법이 아니다. 저축과 연금의 용도가 다르기 때문이다. 연금이 저축보다 유리한 이유는 국민연금, 공무원연금, 사학연금 등 공적연금의 경우 자동으로 적립된다는 점과 연금저축 등 사적연금의 경우 다양한 세제혜택을 받을 수 있다는 점이다.

연금 자동 적립은 안정적인 노후자금 마련이라는 측면에서는 장점이라고 볼 수 있다. 연금저축과 개인형퇴직연금의 경우 납입 과정에서 연간 최대 900만 원에 대해 세액공제(공제율 13.2~16.5%, 최대 환급세액 92만4000원~148만5000원)를 받을 수 있으며, 적립액이 운용되는 도중에는 수익이 발생해도 이자·배당소득세를 과세하지 않아 과세가 연금 수령시점까지 이연되는 효과가 있고 연금을 받을 때도 연간 1200만 원 이하일 경우 낮은 연금소득세(3.3~5.5%, 지방소득세 포함)가 적용된다.

이처럼 은퇴자금을 마련할 때는 연금으로 쌓는 것이 더 유리하다고 볼 수 있으나 연금을 납입할 수 있는 기간이 짧을수록 납입 이익이 크지 않다. 또 연금은 수령할 때 특별한 사유(무주택자 주택구입, 요양비, 천재지변 등)가 아니면 목돈으로 받기가 어렵기 때문에 은퇴자금을 연금으로만 구성하는 것은 추천하지 않는다. 비상자금은 언제든 인출이 가능한 예금 등에 예치해두었다가 활용할 수 있도록 한다.

용도에 따른 연금과 저축 균형 맞추기

은퇴를 계획하고 있는 경우, 먼저 현재 자신의 자산현황이 어떠한지, 은퇴 이후 생활비는 매달 어느 정도인지, 자녀의 결혼자금이나 주택자금을 지원할 것인지 등 은퇴 후 예상비용을 점검한 뒤 활용계획을 세우고 그에 맞춰 저축과 연금의 비중을 맞추는 것이 좋다.

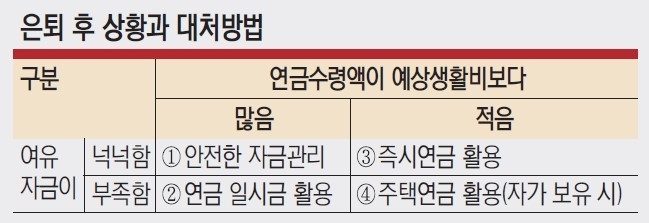

예상 노후자금은 은퇴 시점의 자산현황보다 조금 적게 구성하는 것이 좋다. 2019년 기준 기대수명은 83.3세이지만 더 장수할 가능성에도 대비해야 하기 때문이다. 오래 사는 것은 축복이지만 노후준비 부족으로 경제적 어려움을 겪는다면 오히려 불행이 될 수도 있다. 자산현황과 연금, 은퇴계획에 따른 은퇴 시점 상황은 크게 4가지 정도로 구분할 수 있다.

①연금 예상수령액이 예상 생활비보다 많고 여유자금이 많은 상황

안전한 자금관리가 중요하다. 가장 이상적인 상황이라고 볼 수 있다. 연금은 생활비로 사용하고 여유자금은 자유예금이나 MMF, CMA처럼 인출이 자유로운 금융상품에 가입하고 비상자금으로 활용한다. 수익률을 욕심내 고위험-고수익 상품에 투자했다가 손해를 본다면 노후계획이 크게 어그러질 수 있다. 실제 2019년 DLF 불완전판매 사태 당시 피해를 입은 투자자의 약 65.8%가 1억 원대 개인투자자였으며 60대 이상 피해자 비율도 48.4%에 달했다. 금융투자상품에 대한 이해도가 낮다면 고수익 투자는 주의해야 한다. 여유자금이 은퇴 후 예상비용보다 많다면 신탁상품이나 종신보험 등에 가입해 자녀 상속에 대비하는 것도 방법이 될 수 있다.

②연금 예상수령액이 예상 생활비보다 많지만 여유자금이 거의 없는 상황

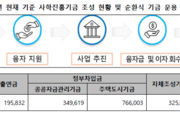

퇴직연금공제일시금이나 기타 연금 일시금 활용한다. 공무원연금이나 사학연금에는 ‘퇴직연금공제일시금’이라는 제도가 있어 10년 이상 재직하고 퇴직하는 경우 10년을 초과하는 재직연수 중 일부기간을 일시금으로 수령 할 수 있다. 이외에 연금저축 등에 가입한 경우에는 일시금으로 수령해 여유자금을 마련할 수 있다. 다만, 연금저축 등을 일시금으로 수령하면 부득이한 사유가 아닌 경우 연금소득세보다 높은 기타소득세(16.5%, 지방소득세 포함)를 납부하게 돼 납입 시 받았던 세액공제율(13.2~16.5%)보다 손해를 보게 되므로 되도록 공무원연금이나 사학연금의 퇴직연금공제일시금을 활용하는 것이 유리하다.

③연금 예상수령액이 예상 생활비보다 적지만 여유자금이 많은 상황

즉시연금 활용한다. 목돈을 연금으로 전환할 수 있는 금융상품에 가입하는 것을 추천한다. 즉시연금은 목돈을 납입하고 원리금을 분할해 연금처럼 정기적으로 받는 상품으로, ‘즉시연금(보험)’, ‘즉시연금형 정기예금’이 있다. 즉시연금은 부족한 생활비를 충당할 수 있을 정도의 금액을 가입해 활용하는 것이 좋다. 즉시연금보험은 가입 시 사업비를 선공제하기 때문에 단기적으로는 원금 대비 손해를 볼 수 있으므로 장기적인 관점에서 가입해야 한다. 비과세혜택을 받을 수 있지만 연금보험 등 모든 저축성보험 총액 2억 원 이하, 55세 이상 연금으로 종신수령, 가입 후 10년 이상 유지해야 하는 등의 조건이 있으므로 주의해야 한다.

④연금 예상수령액이 예상 생활비보다 적고 여유자금도 거의 없지만 자가를 보유하고 있는 상황

주택을 연금으로 전환할 수 있는 ‘주택연금’을 활용하면 좋다. 주택연금은 집에서 계속 살면서 집을 담보로 연금을 받을 수 있는 상품으로, 사망 시 집을 처분하지만 국가가 연금지급을 보증하므로 연금을 안정적으로 받을 수 있다. 평생 받는 종신방식과 일정 기간을 정해두고 받는 확정기간 방식 중 선택할 수 있으며 두 방식 모두 인출 한도를 설정한 후 나머지 부분을 월지급금으로 받을 수 있기 때문에 여유자금이 부족하다면 인출한도를 설정하고 필요할 때 활용할 수 있다. 자가를 보유하고 있지만 주택담보대출을 상환하지 못해 이자지출이 부담스러운 경우, 주택담보대출 상환 용도로 목돈(연금지급한도의 최대 90%까지 가능)을 받고 나머지를 연금으로 평생 나눠 받을 수도 있다.

다만 주택연금은 자가를 보유했지만 소득이 부족한 이들을 위한 상품으로, 주택에 실제로 거주해야 하며 공시가격이 9억 원 이하(부부 기준)여야 한다. 다주택자라도 공시가격 합산액이 9억 원 이하면 가입 가능하다. 공시가격 합이 9억 원을 넘는 2주택자는 3년 이내 1주택을 팔고 남은 주택이 9억 원 이하라면 가입할 수 있다.

주택연금은 부부 기준으로 계산하고 만약 가입자가 사망할 경우 배우자가 계속 연금을 받을 수 있다.(채무인수 필요) 만약 주택처분금액만큼의 연금을 받지 못하고 부부가 모두 사망한다고 해도 남은 금액은 상속된다. 반대로 종신지급으로 연금을 받다가 가입자가 장수해 연금지급액이 주택처분금액을 초과하게 되더라도 차액은 청구하지 않는다.